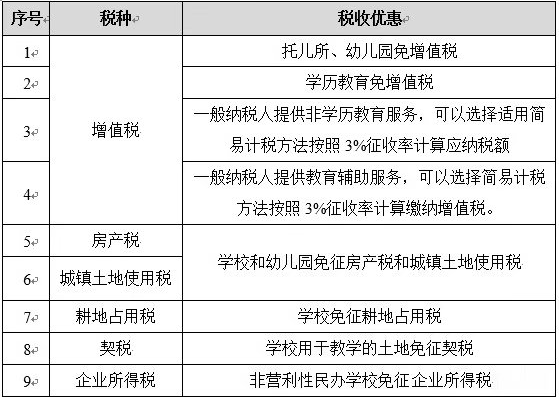

【每月精选20210902】民办学校税收优惠政策有这些!大总结拿走不谢!

文章分类:会计业务精选大白菜 发表于:2021/9/27 17:57:00

文章也一并总结分享了政府举办的学校的税收政策!

一、增值税优惠政策

根据《关于全面推开营业税改征增值税试点的通知》(财税【2016】36号)附件3《营业税改征增值税试点过渡政策的规定》的规定:托儿所、幼儿园提供的保育和教育服务、从事学历教育的学校提供的教育服务免征增值税。非学历教育、教育辅助服务可以适用简易征税。

(一)托儿所、幼儿园提供的保育和教育服务免增值税

1、其中的托儿所、幼儿园,是指经县级以上教育部门审批成立、取得办园许可证的实施0-6岁学前教育的机构,包括公办和民办的托儿所、幼儿园、学前班、幼儿班、保育院、幼儿院。

2、民办托儿所、幼儿园免征增值税的收入是指,在报经当地有关部门备案并公示的收费标准范围内收取的教育费、保育费。

3、超过规定收费标准的收费,以开办实验班、特色班和兴趣班等为由另外收取的费用以及与幼儿入园挂钩的赞助费、支教费等超过规定范围的收入,不属于免征增值税的收入。

(二)从事学历教育的学校提供的教育服务免增值税

1、学历教育,是指受教育者经过国家教育考试或者国家规定的其他入学方式,进入国家有关部门批准的学校或者其他教育机构学习,获得国家承认的学历证书的教育形式。具体包括:

(1)初等教育:普通小学、成人小学。

(2)初级中等教育:普通初中、职业初中、成人初中。

(3)高级中等教育:普通高中、成人高中和中等职业学校(包括普通中专、成人中专、职业高中、技工学校)。

(4)高等教育:普通本专科、成人本专科、网络本专科、研究生(博士、硕士)、高等教育自学考试、高等教育学历文凭考试。

2、从事学历教育的学校,是指:

(1)普通学校。

(2)经地(市)级以上人民政府或者同级政府的教育行政部门批准成立、国家承认其学员学历的各类学校。

(3)经省级及以上人力资源社会保障行政部门批准成立的技工学校、高级技工学校。

(4)经省级人民政府批准成立的技师学院。

上述学校均包括符合规定的从事学历教育的民办学校,但不包括职业培训机构等国家不承认学历的教育机构。

3、提供教育服务免征增值税的收入,是指对列入规定招生计划的在籍学生提供学历教育服务取得的收入,具体包括:经有关部门审核批准并按规定标准收取的学费、住宿费、课本费、作业本费、考试报名费收入,以及学校食堂提供餐饮服务取得的伙食费收入。除此之外的收入,包括学校以各种名义收取的赞助费、择校费等,不属于免征增值税的范围。

4、学校食堂是指依照《学校食堂与学生集体用餐卫生管理规定》(教育部令第14号)管理的学校食堂。

(三)依据《营业税改征增值税试点过渡政策的规定》(财税〔2016〕36号附件3)第一条第八项、总局公告2018年第42号(中外合作办学等增值税征管)第一条,境外教育机构与境内从事学历教育的学校开展中外合作办学,提供学历教育服务取得的收入免征增值税。

(四)依据:《营业税改征增值税试点过渡政策的规定》(财税〔2016〕36号附件3)第一条第二十九项,政府举办的从事学历教育的高等、中等和初等学校(不含下属单位),举办进修班、培训班取得的全部归该学校所有的收入免征增值税。

(五)依据:《营业税改征增值税试点过渡政策的规定》(财税〔2016〕36号附件3)第一条第三十项,政府举办的职业学校设立的主要为在校学生提供实习场所、并由学校出资自办、由学校负责经营管理、经营收入归学校所有的企业,从事《销售服务、无形资产或者不动产注释》中“现代服务”(不含融资租赁服务、广告服务和其他现代服务)、“生活服务”(不含文化体育服务、其他生活服务和桑拿、氧吧)业务活动取得的收入免征增值税。。

(六)非学历教育

《关于进一步明确全面推开营改增试点有关再保险、不动产租赁和非学历教育等政策的通知》(财税[2016]68号)第三项规定:“一般纳税人提供非学历教育服务,可以选择适用简易计税方法按照3%征收率计算应纳税额。”

(七)教育辅助服务

《关于明确金融、房地产开发、教育辅助服务等增值税政策的通知》(财税[2016]140号)第十三项规定:“一般纳税人提供教育辅助服务,可以选择简易计税方法按照3%征收率计算缴纳增值税。”教育辅助服务主要包括教育测评、考试、招生等服务。

(八)教育范围内的进口增值税与关税优惠政策

依据《关于教育税收政策的通知》(财税〔2004〕39号),对境外捐赠人无偿捐赠的直接用于各类职业学校、高中、初中、小学、幼儿园教育的教学仪器、图书、资料和一般学习用品,免征进口关税和进口环节增值税。对教育部承认学历的大专以上全日制高等院校以及财政部会同国务院有关部门批准的其他学校,不以营利为目的,在合理数量范围内的进口国内不能生产的科学研究和教学用品,直接用于科学研究或教学的,免征进口关税和进口环节增值税、消费税(不包括国家明令不予减免进口税的20种商品)。

依据《关于“十三五”期间支持科技创新进口税收政策的通知》(财关税〔2016〕70号),对科学研究机构、技术开发机构、学校等单位进口国内不能生产或者性能不能满足需要的科学研究、科技开发和教学用品,免征进口关税和进口环节增值税、消费税;对出版物进口单位为科研院所、学校进口用于科研、教学的图书、资料等,免征进口环节增值税。

二、房产及土地相关税收优惠政策

(一)房产税、城镇土地使用税

根据《财政部 国家税务总局关于教育税收政策的通知》(财税〔2004〕39号)规定:学校、托儿所、幼儿园自用的房产免征房产税和城镇土地使用税。

《国务院关于鼓励社会力量兴办教育促进民办教育健康发展的若干意见》(国发〔2016〕81号)第四条第十四项再次规定,民办学校按照国家有关规定享受相关税收优惠政策。对企业办的各类学校、幼儿园自用的房产、土地,免征房产税、城镇土地使用税。

(二)耕地占用税

根据《中华人民共和国耕地占用税法》第七条规定:军事设施、学校、幼儿园、社会福利机构、医疗机构占用耕地,免征耕地占用税。

(三)契税

根据《中华人民共和国契税法》第六条第(一)款规定:国家机关、事业单位、社会团体、军事单位承受土地、房屋权属用于办公、教学、医疗、科研、军事设施;第(二)款规定:非营利性的学校、医疗机构、社会福利机构承受土地、房屋权属用于办公、教学、医疗、科研、养老、救助;均免征契税。

(四)印花税

1. 依据《关于高校学生公寓房产税、印花税政策的通知》( 财税〔2019〕14号),自2019年1月1日至2021年12月31日,对高校学生公寓免征房产税。对与高校学生签订的高校学生公寓租赁合同,免征印花税。上述所称高校学生公寓,是指为高校学生提供住宿服务,按照国家规定的收费标准收取住宿费的学生公寓。

2. 依据《中华人民共和国印花税法》第十二条第六项,财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;免征印花税

三、企业所得税优惠政策

《民办教育促进法》第四十七规定:“民办学校享受国家规定的税收优惠政策,其中,非营利性民办学校享受与公办学校同等的税收优惠政策。”《国务院关于鼓励社会力量兴办教育促进民办教育健康发展的若干意见》(国发〔2016〕81号)规定:“非营利性民办学校与公办学校享有同等待遇,按照税法规定进行免税资格认定后,免征非营利性收入的企业所得税”。

《企业所得税法》第七条规定:“收入总额中的下列收入为不征税收入:(一)财政拨款;(二)依法收取并纳入财政管理的行政事业性收费、政府性基金;(三)国务院规定的其他不征税收入。”

根据《企业所得税法》第二十六条第四项规定,符合条件的非营利组织的收入为免税收入。《企业所得法实施条例》第八十五条规定,企业所得税法第二十六条第(四)项所称符合条件的非营利组织的收入,不包括非营利组织从事营利性活动取得的收入,但国务院财政、税务主管部门另有规定的除外。

根据《财政部、国家税务总局关于非营利组织企业所得税免税收入问题的通知》( 财税〔2009〕122号) 第一条规定,非营利组织的下列收入为免税收入:(一)接受其他单位或者个人捐赠的收入;(二)除《中华人民共和国企业所得税法》第七条规定的财政拨款以外的其他政府补助收入,但不包括因政府购买服务取得的收入;(三)按照省级以上民政、财政部门规定收取的会费;(四)不征税收入和免税收入孳生的银行存款利息收入;(五)财政部、国家税务总局规定的其他收入。

因此,非营利性民办学校按照规定标准收取的学费和住宿费,也应当比照公办学校作为企业所得税不征税收入。

根据《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)的规定,不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除;用于支出所形成的资产,其计算的折旧、摊销不得在计算应纳税所得额时扣除。对营利性民办学校收取的学费属于企业所得税应税收入,应当依法缴纳企业所得税。

四、教育事业捐赠优惠政策

此外,对单位或个人向教育事业的捐赠,捐赠方可享受下列税收优惠:

(一)企业所得税:根据国发〔2016〕81号文件规定,对企业支持教育事业的公益性捐赠支出,按照税法有关规定,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。根据《关于公益性捐赠支出企业所得税税前结转扣除有关政策的通知》(财税〔2018〕15号)第一条规定,企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于慈善活动、公益事业的捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。